Alternative Proteine: Deutschland holt auf

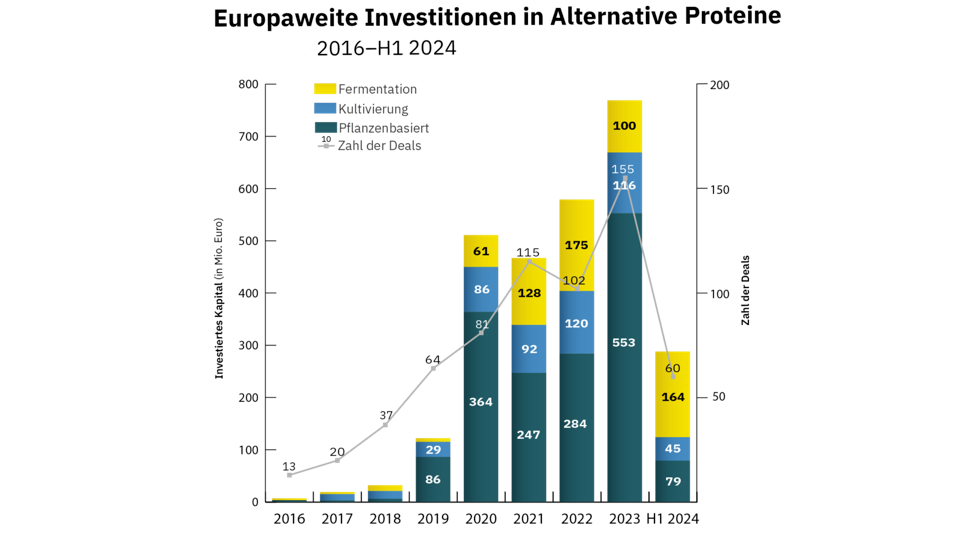

Europäische Unternehmen, die Fleisch- und Milchalternativen auf Basis von Pflanzen, Fermentation und Zellkulturen herstellen, konnten im ersten Halbjahr 2024 Investitionen in Höhe von 289 Mio. Euro einwerben. Davon entfallen 74 Mio. Euro auf deutsche Unternehmen – mehr als eine Verdoppelung gegenüber dem Gesamtjahr 2023. Das zeigt eine neue Auswertung von Net-Zero-Insights-Daten durch das Good Food Institute Europe (GFI).

Europäische Unternehmen, die Fleisch- und Milchalternativen auf Basis von Pflanzen, Fermentation und Zellkulturen herstellen, konnten mit den externen Investitionen/Finanzierungen im ersten Halbjahr 2024 in Höhe von 289 Mio. Euro in etwa an den hohen Standard der Jahre 2021 und 2022 anknüpfen. Das zeigt eine neue Auswertung von Net-Zero-Insights-Daten durch das Good Food Institute Europe (GFI). Das Jahr 2023 ist durch eine hohe Sonderfinanzierung der schwedischen Oatly (mit Finanzierungstranchen in der Gesamtsumme von rund 380 Mio. Euro) nicht das adäquate Vergleichsjahr.

Von den aktuellen rund 290 Mio. Euro entfallen 74 Mio. Euro auf deutsche Unternehmen. Damit konnte die deutsche Alternativproteinbranche im ersten Halbjahr 2024 bereits mehr als doppelt so viele Risikokapitalinvestitionen einwerben wie im gesamten Jahr 2023 (28 Mio. Euro). Im vergangenen Jahr ist die Branche hierzulande jedoch weniger durch Risikokapital als durch Investitionen und Partnerschaften etablierter Industrie- und Lebensmittelunternehmen gewachsen. So hob sich beispielsweise Nordzucker durch eine Großinvestition in Höhe von über 100 Mio. Euro im Jahr 2023 besonders hervor. Die zurückhaltende Investitionstätigkeit des vergangenen Jahres wird nun laut GFI durch die Belebung des Risikokapitals in den ersten Monaten des Jahres 2024 wieder aufgeholt.

Carlotte Lucas, Head of Industry bei GFI Europe, kommentiert dies: „Risikokapital war bisher entscheidend für das Wachstum innovativer Unternehmen, die Lebensmittel auf der Basis von Pflanzen, Fermentation und Kultivierung herstellen. Damit der Sektor jedoch einen entscheidenden Beitrag zu Ernährungssicherheit, Nachhaltigkeit und Wirtschaftskraft in Europa leisten kann, sind in Zukunft auch neue Finanzierungsansätze und eine stärkere Zusammenarbeit mit etablierten Akteuren der Lebensmittelindustrie erforderlich.”

Fermentation is King

Der größte Teil der Finanzierungen geht in den Bereich der Fermentation, Fermentationstechnologie oder Präzisionsfermentation. Im Bereich der Fermentation, bei der Mikroorganismen zur Herstellung innovativer Lebensmittel eingesetzt werden, konnten europäische Unternehmen in den ersten sechs Monaten des Jahres 2024 Investitionen in Höhe von 164 Mio. Euro einwerben, etwas mehr als die Hälfte aller Finanzierungen im Novel-Food-Sektor. Dies ist deutlich mehr als die 100 Mio. Euro, die im gesamten Jahr 2023 in diesem Bereich investiert wurden. Davon entfielen 115 Mio. Euro auf die Biomassefermentation (z. B. die Herstellung von Mykoproteinen mit Hilfe von Pilzen) und 49 Mio. Euro auf die Präzisionsfermentation (z. B. die Herstellung von echten Ei- und Milchproteinen mit Hilfe von Hefe). Viele der im Bereich der Fermentation tätigen Unternehmen nutzen das Geld, um die Skalierung und den Aufbau der Infrastruktur zu unterstützen, die notwendig ist, um ihre Produkte der Marktreife näher zu bringen.

Ein großer Teil der europäischen Investitionen im Bereich Fermentation wurde in deutsche Unternehmen getätigt: Infinite Roots aus Hamburg konnte 53 Mio. Euro und ProteinDistillery aus Ostfildern 15 Mio. Euro einwerben. Beide Unternehmen nutzen die Biomassefermentation zur Gewinnung von Mykoproteinen für die Herstellung nachhaltiger Lebensmittel und verwerten dabei Nebenströme aus der Lebensmittelindustrie, unter anderem aus der Bierbrauerei.

Alternatives Fleisch

Beim kultivierten Fleisch geht es darum, mit Hilfe von tierischen Zellen Fleisch zu erzeugen, das sich im Prinzip nicht von dem unterscheidet, das wir heute essen. In diesem Bereich beliefen sich laut der GFI-Erhebung die Investitionen in Europa im ersten Halbjahr 2024 auf 45 Mio. Euro, das ist etwas weniger als die Hälfte der 106 Mio. Euro für das gesamte Jahr 2023. Hier fällt auf, dass ein Großteil des investierten Geldes in nur ein Unternehmen floss: die 40 Mio. Euro, die das niederländische Unternehmen Mosa Meat unter anderem durch den neuen Großinvestor, die deutsche PHW-Gruppe (Wiesenhof), aufbringen konnte, der sich maßgeblich an der Finanzierungsrunde von Mosa Meat beteiligte. Die weiteren Finanzierungen sind im Verlgeich dazu eher „Kleinvieh“: dazu zählen 3 Mio. Euro in Innocent Meat aus Rostock, die an Komplettlösungen für Fleischkulturen arbeiten, sowie 2,3 Mio. Euro in Cultimate Foods, die kultivierte Fette als Zutat für Hybridprodukte herstellen.

Bei der Interpretation dieser Zahlen ist zu berücksichtigen, dass die Investitionstätigkeit im Jahr 2023 in allen Branchen zurückgegangen ist. Die wirtschaftliche Unsicherheit und die steigende Inflation haben dazu geführt, dass die weltweite Frühphasenfinanzierung über alle Branchen hinweg im vergangenen Jahr um 38% zurückgegangen ist. Die Abkühlung der Investitionstätigkeit im Bereich alternativer Proteine im vergangenen Jahr spiegelt somit den allgemeinen Trend aufgrund der angespannten Lage auf den Weltmärkten wider. Insgesamt zeige sich damit laut GFI, dass private Investitionen nicht ausreichen, um den alternativen Eiweißsektor so schnell zu entwickeln, dass das wirtschaftliche und ökologische Potential ausgeschöpft wird und dass auch öffentliche Investitionen in den Sektor notwendig sind. Deutschland investiert nach Angaben des Bundeslandwirtschaftsministerums auf eine kleine Anfrage an die Bundesregierung bis 2023 insgesamt 88 Mio. Euro in alternative Proteinquellen für die menschliche Ernährung. Anfang dieses Jahres hat der Deutsche Bundestag im Rahmen der Haushaltsberatungen zudem beschlossen, mehr als 30 Mio. Euro in Umstellungshilfen für Landwirte und in die Innovationsförderung zu investieren, um die Eiweißwende weiter zu unterstützen.

Ivo Rzegotta, Senior Public Affairs Manager bei GFI Europe, kommentiert das gemischte Bild der Geldströme in diesen Sektor zurückhaltend: „Erste Anzeichen einer positiven Trendwende bei privaten Investitionen in Deutschland dürfen nicht darüber hinwegtäuschen, dass der Sektor strukturell unterfinanziert ist und auch öffentliche Investitionen benötigt.“ Doch er hat eine klare Forderung: „Die Politik hat in Deutschland bereits in die Eiweißwende investiert, dies muss aber weiter ausgebaut werden“, so Rzegotta.

Kynda Biotech GmbH

Kynda Biotech GmbH sdecoret - stock.adobe.com

sdecoret - stock.adobe.com